Οι κωδικοί SOS για μισθωτούς, μπλοκάκια

Συνεχίζουμε τη θεματολογία του πρακτικού οδηγού μας, με σκοπό να συμβάλει και να βοηθήσει στην ορθή υποβολή της δήλωσης φορολογίας εισοδήματος φυσικών προσώπων, οικον. έτους 2014 (εισοδήματα του 2013),

καθώς απομένουν μόλις 15 ημέρες έως την καταληκτική προθεσμία της 30ης Ιουνίου και μένουν ακόμα να υποβληθούν πάνω από 3,3 εκατομμύρια Ε1.

Συγκεκριμένα μέχρι το Σάββατο που πέρασε είχαν υποβληθεί 2.178.761 δηλώσεις, κάτι που σημαίνει ότι έως τις 30 του μήνα θα πρέπει να υποβάλλονται κάθε ημέρα, κατά μέσο όρο 223.735 δηλώσεις, γεγονός που προβληματίζει τα στελέχη και την ηγεσία της Γ.Γ.Π.Σ. και βέβαια όλους τους συναδέλφους Λογιστές –Φοροτεχνικούς με τον φόβο να ξαναδούμε την επανάληψη του έργου, δηλαδή να μην μπορεί το σύστημα να αντέξει τόσο μεγάλο φορτίο, ειδικά όσο θα πλησιάζει η καταληκτική προθεσμία, όπου συνήθως είναι ο μεγαλύτερος όγκος δηλώσεων.

Όπως χαρακτηριστικά μου αναφέρουν πολλοί συνάδελφοι Λ/Φ και διαπιστώνω και εγώ χρειάζονται αμέτρητες ώρες μπροστά στον υπολογιστή για να καταφέρουμε στο τέλος να υποβάλουμε το 1-5% των φορολογικών δηλώσεων, από όσες είχαμε υπολογίσει.

Έτσι παρά τις εργασίες συντήρησης και αναβάθμισης που έγιναν όλο το Σαββατοκύριακο στο Taxisnet, προκειμένου να αντέξει το φόρτο εργασίας, θεωρείται σχεδόν αναπόφευκτη η παράταση της προθεσμίας υποβολής των φορολογικών δηλώσεων τουλάχιστον κατά έναν μήνα.

Υπενθυμίζουμε ότι για τα εισοδήματα του 2013, τα νοικοκυριά, οι μισθωτοί, οι συνταξιούχοι, οι ατομικές επιχειρήσεις και οι ελεύθεροι επαγγελματίες, θα υποβάλλουν τις φορολογικές δηλώσεις όπου για κάθε κατηγορία εισοδήματος θα εφαρμοσθεί χωριστά η αντίστοιχη φορολογική κλίμακα (βλ. πιο κάτω τις κλίμακες) και όχι η γενική κλίμακα που ίσχυε για τη φορολογία των φυσικών προσώπων μέχρι και τη χρήση 2012.

Συνεπώς ο πρακτικός οδηγός μας είναι προσαρμοσμένος στο τι ίσχυσε πέρσι, καθώς από 1-1-2014 άρχισε να εφαρμόζεται ο νέος Κ.Φ.Ε.- Ν.4172/2013. Δηλαδή φέτος υποβάλλονται για τελευταία φορά οι φορολογικές δηλώσεις οικονομικού έτους 2014 (χρήση 2013) με τις διατάξεις του Ν. 2238/94 όπως έχει τροποποιηθεί με διαφόρους τελευταίους ψηφισμένους φορολογικούς νόμους (Ν. 4110/13, Ν. 4111/13, Ν. 4141/13, Ν. 4127/13 και ισχύει για τις δηλώσεις που θα υποβληθούν υποχρεωτικά ηλεκτρονικά.

Επιπλέον υποχρέωση να υποβάλουν φορολογική δήλωση έχουν όλοι οι φορολογούμενοι που έχουν συμπληρώσει το 18ο έτος ηλικίας, ανεξάρτητα από το εάν υπάγονται σε φόρο ή όχι, με εξαίρεση οι νέοι άνω των 18 ετών που είναι προστατευόμενα μέλη των οικογενειών τους.

Ωστόσο παρά την εξαίρεση αυτή, λόγω τεκμηρίων, δεν θα αποφύγουν τις «παρτίδες» με την εφορία ακόμα και όσοι δεν έχουν καν... εισόδημα ή είχαν μικρά εισοδήματα από περιστασιακή απασχόληση (άνεργοι, φοιτητές κλπ.), που είχαν για παράδειγμα μόνο εισόδημα 200 ευρώ από προγράμματα ΟΑΕΔ το 2013 και το σύστημα τους ζητάει φόρο 2.500 ευρώ!

Εδώ σημειώνουμε ότι για το σοβαρό αυτό ζήτημα, των αδικιών στην κατηγορία των παραπάνω φορολογούμενων, «που δεν είχαν προβλεφθεί στις παραπάνω διατάξεις»!, χρειάσθηκε να γίνει νομοθετική ρύθμιση (βλ. Ν. 4261/5-5-2014, άρθρο 184), ώστε οι εν λόγω πολίτες να φορολογούνται με την κλίμακα μισθωτών- συνταξιούχων, και να καλύπτονται από το αφορολόγητο των 9.500 ευρώ, όσο δηλαδή προκύπτει από τη σταθερή έκπτωση φόρου των 2.100 ευρώ που δικαιούνται φέτος μόνο μισθωτοί, συνταξιούχοι και αγρότες με την προσκόμιση αποδείξεων και επί πλέον να μην υπολογίζεται προκαταβολή φόρου.

Το θέμα αυτό στη χθεσινή πρώτη ενότητα, αναλύσαμε με παραδείγματα, και είδαμε πως οι συγκεκριμένοι φορολογούμενοι μπορούν να αποφύγουν τις παγίδες και την έκπληξη «του φουσκωμένου εκκαθαριστικού».

Συνεχίζοντας το οδοιπορικό του πρακτικού οδηγού μας «βήμα –βήμα και κωδικό –κωδικό», όπως θα δούμε ση συνέχεια, για τη χρήση 2013, θεσπίσθηκαν διαφορετικοί τρόποι στη φορολογία εισοδήματος φυσικών και νομικών προσώπων. Και βέβαια το καθεστώς αυτό ενσωματώθηκε και στον νέο Κ.Φ.Ε.-Ν.4172/2013, όπως τροποποιήθηκε και ισχύει για εισοδήματα από 1-1-2014 και μετά.

Έτσι με το Ν. 4110/2013 που ισχύει για τις φετινές δηλώσεις οικονομικού έτους 2014, χρήση 2013, που αντικατέστησε το άρθρο 9 του Ν. 2238/94, με ξεχωριστή κλίμακα φορολογούνται οι μισθωτοί και συνταξιούχοι, οι ελεύθεροι επαγγελματίες και οι ατομικές επιχειρήσεις, οι ιδιοκτήτες ακινήτων που εισπράττουν ενοίκια, οι αγρότες.

Συγκεκριμένα θα εφαρμοσθούν οι παρακάτω κλίμακες φορολογίας, ανάλογα με τα εισοδήματα που δηλώνει ο φορολογούμενος.

Α. Κλίμακα ΜΟΝΟ για μισθωτούς και συνταξιούχους που αποτελείται από 3 κλιμάκια:

Β. Κλίμακα για εισοδήματα από ΑΤΟΜΙΚΗ εμπορική επιχείρηση ή από άσκηση ΕΛΕΥΘΕΡΙΟΥ επαγγέλματος.

Προσοχή: η παραπάνω κλίμακα δεν αφορά και δεν περιλαμβάνονται σε αυτή εισοδήματα από γεωργική ατομική επιχείρηση.

Γ. Το εισόδημα από ατομική γεωργική επιχείρηση:

Προσοχή: ειδικά για το οικονομικό έτος 2014 (χρήση 2013) για το δηλωθέν εισόδημα από ατομική γεωργική επιχείρηση εφαρμόζεται αυτοτελώς η παραπάνω κλίμακα μισθωτών- συνταξιούχων.

Δ. Κλίμακα για εισοδήματα από ΜΙΣΘΩΣΕΙΣ ακινήτων και από ΚΙΝΗΤΕΣ αξίας (που δεν εξαντλείται η φορολογική υποχρέωση).

Σήμερα θα ασχοληθούμε με την πρώτη κατηγορία, που αφορά το εισόδημα από μισθούς και συντάξεις.

Για πρώτη φορά φέτος είναι προσυμπληρωμένοι κωδικοί που αφορούν μισθούς, συντάξεις παρακρατηθέντες και αναλογούντες φόρους. Από ελευθέρια επαγγέλματα και εμπορικές επιχειρήσεις είναι προσυμπληρωμένοι οι παρακρατηθέντες φόροι αυτών.

Τι πρέπει να προσέξουμε στην ηλεκτρονική υποβολή της δήλωσης:

1. Υποβάλλονται μόνο αρχικές εμπρόθεσμες και εκπρόθεσμες δηλώσεις φυσικών προσώπων, για τα εισοδήματα που αποκτήθηκαν το 2013.

Προσοχή: Οι συμπληρωματικές ή τροποποιητικές δηλώσεις υποβάλλονται εμπρόθεσμα ή εκπρόθεσμα ηλεκτρονικά μετά από 30 ημέρες από την ημερομηνία έναρξης υποβολής των δηλώσεων.

Συμπληρωματικές ή τροποποιητικές δηλώσεις παλαιών ετών υποβάλλονται χειρόγραφα στις ΔΟΥ.

2. Πριν από την υποβολή της δήλωσης πρέπει να εξασφαλίσετε κωδικούς πρόσβασης οι οποίοι

είναι αυστηρώς προσωπικοί.

3. Η απόκτηση των κωδικών γίνεται με απλή αίτηση στην ηλεκτρονική διεύθυνση www.taxisnet.gr ή www.gsis.gr της ΓΓΠΣ και μετά για τα φυσικά πρόσωπα σε οποιαδήποτε εφορία για την παραλαβή του κλειδάριθμου.

4. Δεν χορηγούνται κωδικοί στην περίπτωση που τα δηλωθέντα προσωπικά σας στοιχεία στην αίτηση εγγραφής δεν συμφωνούν με αυτά που τηρούνται στην αρμόδια εφορία.

5. Αν έχετε χάσει τους κωδικούς επικοινωνήστε με την αρμόδια υπηρεσία taxisnet και υποβάλλεται αίτηση ηλεκτρονικά. Εδώ θα πρέπει να επισημάνουμε ότι με το νέο taxis είναι δύσκολο να βρεθούν οι παλαιοί κωδικοί για αυτό θα πρέπει να υποβάλλετε νέα αίτηση για νέους κωδικούς.

Αφού υποβάλλετε την αίτηση θα πρέπει να παραλάβετε τον κλειδάριθμο από την ΔΟΥ και θα πρέπει να τον ενεργοποιήσετε.

6. Εάν και η σύζυγος σας έχει δικούς της κωδικούς για πρόσβαση σε άλλες υπηρεσίες της ΓΓΠΣ, στην περίπτωση των δηλώσεων φορολογίας εισοδήματος η υποβολή γίνεται με τους κωδικούς του συζύγου.

7. Παρέχεται η δυνατότητα διόρθωσης από τον ίδιο τον φορολογούμενο τυχόν λαθών και παραλείψεων που έχουν γίνει κατά την συμπλήρωση των εντύπων, για τα οποία εμφανίζεται σχετικό μήνυμα στην οθόνη του υπολογιστή σας.

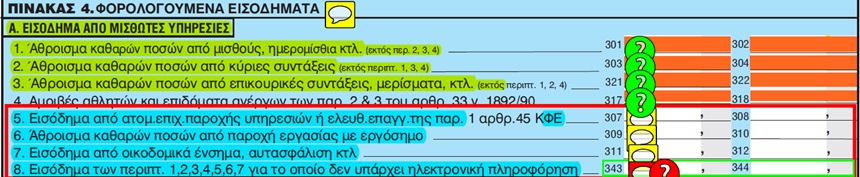

ΠΙΝΑΚΑΣ 4 ΦΟΡΟΛΟΓΟΥΜΕΝΑ ΕΙΣΟΔΗΜΑΤΑ

4.Α. Εισόδημα από μισθωτές υπηρεσίες

(Στον πίνακα 4Α προστέθηκαν φέτος οι περιπτώσεις 5 έως 8.).

Σημαντική υπενθύμιση: για τους προ συμπληρωμένους κωδικούς (αυτοί που βρίσκονται σε πορτοκαλί πλαίσιο 301-318) τόσο στον πίνακα 4, όσο και στον πίνακα 8 που καταχωρούμε τους παρακρατούμενους φόρους, δεν υπάρχει δυνατότητα διαγραφής η αλλαγής.

Κωδικοί 343-344. Εδώ καταχωρείται το εισόδημα των περιπτώσεων 1 -7 του πίνακα 4Α για το οποίο έχει χορηγηθεί στον φορολογούμενο η σχετική βεβαίωση και το οποίο εισόδημα δεν είναι ήδη προσυμπληρωμένο στους αντίστοιχους κωδικούς του ίδιου πίνακα κατά την ηλεκτρονική υποβολή της δήλωσης.

Προσοχή: Οι κωδικοί 343,344 για εισόδημα από μισθωτές και οι αντίστοιχοι οι κωδικοί 345 -350 του πίνακα 8 για την παρακράτηση φόρου και εισφοράς αλληλεγγύης μπορούν να συμπληρωθούν ΜΟΝΟ σε περίπτωση που κάποιος εργοδότης δεν έχει στείλει στην Γ.Γ.Π.Σ. βεβαίωση αποδοχών.

Δηλαδή δεν επιτρέπεται να συμπληρώνονται για διαφωνία σε ποσά που οι εργοδότες ήδη έχουν στείλει βεβαιώσεις.

Επίσης συμπληρώνεται το συνολικό ποσό των καθαρών αποδοχών των αξιωματικών και του ημεδαπού κατώτερου πληρώματος εμπορικού ναυτικού, όπως αυτό προκύπτει από τις σχετικές βεβαιώσεις των εργοδοτών τους.

Οι βεβαιώσεις αυτές πρέπει να παρουσιάζουν το χρόνο παροχής εργασίας και τις αμοιβές που καταβλήθηκαν πραγματικά και όχι μόνο τις αμοιβές που προβλέπουν οι συλλογικές συμβάσεις.

Η μετατροπή σε ευρώ πρέπει να γίνει με βάση την επίσημη ισοτιμία του ευρώ προς το ξένο νόμισμα, κατά το χρόνο καταβολής των αμοιβών.

Κρίσιμες επισημάνσεις: Με την ανωτέρω κλίμακα των μισθωτών - συνταξιούχων φορολογούνται τα παρακάτω εισοδήματα:

1ον θα φορολογείται το εισόδημα όταν προκύπτει με βάση τις αντικειμενικές δαπάνες και υπηρεσίες και δαπάνες απόκτησης περιουσιακών στοιχείων του φορολογούμενου, όταν δεν δηλώνεται εισόδημα από καμία κατηγορία.

2ον Εισόδημα από μισθωτές υπηρεσίες ημεδαπής και αλλοδαπής προέλευσης (Πίνακας 4Α

και από πίνακα Ζ κωδικοί 389-390, 391-392)

3ον Οι φορολογούμενοι που εμπίπτουν στην παρ.1 του άρθρου 45 («μπλοκάκια») και

συμπληρώνουν τους κωδικούς 307-308.ορολογούμενου, όταν δεν δηλώνεται εισόδημα

από καμία κατηγορία.

4ον Ειδικά για τη χρήση 2013 (οικον. έτος 2014) το καθαρό εισόδημα από ατομική γεωργική

επιχείρηση. φορολογείται με την κλίμακα μισθωτών-συνταξιούχων, αλλά αυτοτελώς,

δηλαδή το εισόδημα αυτό δεν συναθροίζεται, με το τυχόν εισόδημα από μισθούς και

συντάξεις για να υπολογισθεί ο συνολικός φόρος. (πίνακας 4Β και από πίνακα Ζ κωδ.

463- 464) φορολογείται αυτοτελώς, με την κλίμακα των μισθωτών).

Για το εισόδημα όμως αυτό υπάρχει υποχρέωση προσκόμισης αποδείξεων προκειμένου να τύχουν της προβλεπόμενης μείωσης του φόρου.

Όταν υπάρχει εισόδημα από μισθωτές υπηρεσίες και από γεωργικές επιχειρήσεις:

Προσοχή: στην περίπτωση που φορολογούμενος έχει εισόδημα από μισθωτές υπηρεσίες και από γεωργικές επιχειρήσεις θα υπολογίζεται ο συνολικός φόρος που προκύπτει από το άθροισμα των φόρων των δύο επιμέρους εισοδημάτων (μισθωτές και γεωργικά), και μετά θα εφαρμόζεται η προβλεπόμενη μείωση του φόρου. (βάσει των περιπτώσεων α΄ και β΄ της παραγράφου 2 του άρθρου 9 του ν.2238/1994 με την προσκόμιση αποδείξεων).

5ον Εισόδημα με τα «μπλοκάκια» πότε θεωρείται εισόδημα μισθωτών υπηρεσιών:

Με την παρ.2 του άρθρου 1 του νόμου 4110/23-1-2013 προστέθηκε νέα διάταξη στην παρ.1 του άρθρου 45 του ΚΦΕ που ρυθμίζει τον τρόπο φορολόγησης του εισοδήματος με έκδοση τιμολογίου ή απόδειξης για παροχή υπηρεσιών. (τη γνωστή περίπτωση με «τα μπλοκάκια» (ισχύει από 1-1-2013).

Πρόκειται για τους εργαζόμενους που εργάζονται ουσιαστικά με σχέση εξαρτημένης εργασίας αλλά τυπικά είναι ελεύθεροι επαγγελματίες καθώς αμείβονται με το λεγόμενο μπλοκάκι εκδίδοντας αποδείξεις παροχής υπηρεσιών (από 1-1-2013 αθεώρητα ΤΠΥ).

Σύμφωνα λοιπόν με την παραπάνω διάταξη: «θεωρείται ως εισόδημα από μισθωτές υπηρεσίες, αφαιρουμένων των ασφαλιστικών εισφορών, το εισόδημα από ατομική επιχείρηση παροχής υπηρεσιών ή ελευθέριο επάγγελμα, εφόσον συντρέχουν σωρευτικά οι ακόλουθες προϋποθέσεις»:

(προσοχή: δεν τίθεται θέμα επιλογής από το φορολογούμενο. Σχ. βλ. πολ. 1085/20-3-2014, άρθρο 1, παρ. 11).

Προϋποθέσεις για να θεωρείται ως εισόδημα μισθωτών υπηρεσιών:

α) Να έχουν έγγραφη σύμβαση με τα φυσικά ή και νομικά πρόσωπα τα οποία λαμβάνουν τις υπηρεσίες τους,

β) Τα φυσικά ή και νομικά πρόσωπα τα οποία λαμβάνουν τις υπηρεσίες δεν υπερβαίνουν τα τρία (3) ή εφόσον υπερβαίνουν τον αριθμό αυτό ποσοστό 75% των ακαθαρίστων εσόδων να προέρχεται από ένα (1) από τα πρόσωπα που λαμβάνουν τις υπηρεσίες.

(Τα πρόσωπα αυτά δεν δικαιούνται την έκπτωση των δαπανών του άρθρου 31 του ν. 2238/1994).

Παράδειγμα: αν ένας εργαζόμενος με μπλοκάκι έχει πέντε “πελάτες” και συνολικό ετήσιο εισόδημα 10.000 ευρώ θα

πρέπει το εισόδημά του από έναν από τους πελάτες του να είναι τουλάχιστον 7.500 ευρώ.

Το εισόδημα με τα «μπλοκάκια» φορολογείται το μικτό:

Προσοχή: Όσοι όμως αμείφθηκαν με μπλοκάκι και θα φορολογηθούν ως μισθωτοί δεν μπορούν να αφαιρέσουν από το φορολογητέο ακαθάριστο εισόδημά τους, καμία από τις δαπάνες του άρθρου 31 του Κ.Φ.Ε., εκτός από τις ασφαλιστικές εισφορές.

Υπενθύμιση: Για τους συγκεκριμένους εργαζόμενους, πάντως, το τέλος επιτηδεύματος παραμένει στα 500 ευρώ.

Πως υπολογίζεται ο φόρος μισθωτών και συνταξιούχων με το νέο σύστημα έκπτωσης.

(παρ.2 του άρθρου 9 του ΚΦΕ, όπως ισχύει με την παρ.1 του άρθρου 1 του νέου νόμου 4110/2013)

Αντί για αφορολόγητο όριο θεσπίζεται επιστροφή φόρου ύψους 2.100 ευρώ η οποία δίνεται ολόκληρη σε όσους μισθωτούς και συνταξιούχους έχουν ετήσιο εισόδημα έως 21.000 ευρώ.

Η επιστροφή φόρου μειώνεται κατά 100 ευρώ για κάθε 1.000 ευρώ επιπλέον εισοδήματος από τα 21.000 και μηδενίζεται μέχρι να εξαντληθεί το ποσό 2.100 ευρώ. (μέχρι δηλαδή 41.500 ευρώ εισοδήματος)

Προσοχή: Εφόσον ο φόρος που προκύπτει είναι μικρότερος των 2.100 ευρώ το ποσό μείωσης περιορίζεται στο ποσό του φόρου. Δηλαδή στις περιπτώσεις αρνητικού φόρου μετά την αφαίρεση της επιστροφής φόρου το ποσό του αρνητικού φόρου δεν επιστρέφεται.

Παραδείγματα:

Για δηλωθέν εισόδημα 25.000 ευρώ βάσει της παρ.2 του άρθρου 9 αντιστοιχεί μείωση 1.700 ευρώ και ο τελικός φόρος που προκύπτει είναι 3.800 ευρώ (5.500 - 1.700).

Για δηλωθέν εισόδημα 26.000 ευρώ ο τελικός φόρος είναι 4.220 ευρώ (5.820 - 1.600).

Για εισόδημα 25.300 ευρώ ο υπολογισμός του φόρου γίνεται ως εξής:

25.000Χ 22% = 5.500

300Χ32% = 96

σύνολο 5.596

Μείον έκπτωση: - 1.670

ο φόρος που προκύπτει είναι: 3.926

Η μείωση των 1.670 ευρώ προκύπτει αν αφαιρέσουμε από το ποσό των 1.700 ευρώ που αντιστοιχεί σε εισόδημα 25.000 ευρώ, το ποσό των 30 ευρώ που αντιστοιχεί σε εισόδημα 300 ευρώ.

Για εισόδημα 40.000:

25.000 Χ 22% = 5.500

15.000 Χ 32% = 4.800

Σύνολο 40.000 10.300

μείον έκπτωση μόνο: -200

και ο φόρος που προκύπτει είναι: 10.100

Άλλαξε το σύστημα συλλογής αποδείξεων: (Προκειμένου να διατηρηθεί ακέραιο το ποσό της μείωσης του φόρου) από 1-1-2013 άρθρο 9 του Κ.Φ.Ε.-Ν. 2238/94, όπως ισχύει, με τον νόμο 4110/2013 οι φορολογούμενοι (μισθωτοί και συνταξιούχοι) πρέπει να προσκομίσουν αποδείξεις που έχουν εκδοθεί στην Ελλάδα σύμφωνα με τον ΚΦΑΣ ή σε χώρες της Ευρωπαϊκής Ένωσης, για δαπάνες αγοράς αγαθών και λήψης υπηρεσιών, τις οποίες πραγματοποιεί ο ίδιος, η σύζυγός του ή τα τέκνα που τους βαρύνουν.

Στις δαπάνες περιλαμβάνονται αγαθά και υπηρεσίες που ανήκουν στις ομάδες της ταξινόμησης για το Γενικό Δείκτη Τιμών Καταναλωτή της ΕΛ.ΣΤΑΤ.

Στις αποδείξεις δαπανών, δεν περιλαμβάνονται:

- αυτές που προβλέπονται στις διατάξεις του άρθρου 9 (ιατρικά, δίδακτρα, αφάλιστρα, κ.λ.π.),

- οι δαπάνες για την απόκτηση περιουσιακών στοιχείων που αναφέρονται στο άρθρο 17,

- οι δαπάνες που προβλέπονται στο άρθρο 23,

- οι δαπάνες ύδρευσης, αποχέτευσης, ηλεκτρισμού και τηλεπικοινωνιών γενικά, καθώς και οι δαπάνες εισιτηρίων κάθε είδους μεταφορικών μέσων.

Το ποσό των αποδείξεων δαπανών, που απαιτείται να προσκομισθούν, ορίζεται, σε ποσοστό 25% του ατομικού εισοδήματος (δηλούμενου και φορολογούμενου) και για ποσό εισοδήματος με την κλίμακα των μισθωτών και συνταξιούχων μέχρι 42.000 ευρώ. Ανώτερο ποσό αποδείξεων: 42.000Χ25%=10.500.

Προσοχή: Οι δαπάνες γίνονται αποδεκτές μόνον εφόσον έχουν περιληφθεί στην εμπρόθεσμη δήλωση.

Υπολογίζονται αθροιστικά και για τους δύο συζύγους και το ποσό επιμερίζεται μεταξύ των συζύγων αναλογικά με το δηλούμενο και φορολογούμενο ατομικό εισόδημα του καθενός, σύμφωνα με την κλίμακα της παραγράφου αυτής (παρ.1, άρθρου 9, μισθωτών και συνταξιούχων).

Ποιοι δεν προσκομίζουν αποδείξεις:

Εξαιρούνται της υποχρέωσης προσκόμισης αποδείξεων (άρα διατηρούν το ποσό της μείωσης του φόρου): οι δημόσιοι υπάλληλοι που υπηρετούν στην αλλοδαπή (εκτός Ευρωπαϊκής Ένωσης) και τα λοιπά πρόσωπα που αναφέρονται στην παράγραφο 3 του άρθρου 47 του ΚΦΕ (υπάλληλοι του Υπουργείου Εξωτερικών, του ΕΟΤ, της Μόνιμης Αντιπροσωπείας στις Ευρωπαϊκές Κοινότητες, κλπ), όσοι διαμένουν σε οίκο ευγηρίας, σε ψυχιατρικά καταστήματα και οι φυλακισμένοι.

...φορολογικό «πέναλτι» 22%.

Στην περίπτωση που δεν προσκομίζεται το απαιτούμενο ποσό αποδείξεων αγορών, τότε ο φόρος προσαυξάνεται με συντελεστή 22%, πάνω στη θετική διαφορά μεταξύ του απαιτούμενου ποσού αποδείξεων, (με ανώτατο όριο τις 10.500 ευρώ) και του προσκομισθέντος ποσού αποδείξεων.

Παραδείγματα αποδείξεων:

• φόρος που προκύπτει βάσει της κλίμακας μισθωτών και συνταξιούχων είναι:

15.000Χ22% = 3.300 ευρώ

• Μείον έκπτωση 2.100 (σύμφωνα με την περ.α΄ της παρ.2 του άρθρου 9)

ο φόρος θα διαμορφωθεί τελικά σε 1.200 ευρώ (3.300-2.100).

Ο φόρος που προκύπτει μετά τη μείωση των 2.100 ευρώ, προσαυξάνεται κατά 440 ευρώ και γίνεται 1.200+440=1.640 ευρώ.

Παράδειγμα 2ο:

Με ετήσιο εισόδημα 20.000€

ΤΟ 2013

• Χρειάζομαι αποδείξεις 5.000

• Εάν μαζέψω 3.000€ επιβάρυνση 440

(5.000-3.000)Χ22%

• Εάν μαζέψω 5.000€ έκπτωση 0

προσοχή: όπως και να υποβληθεί η δήλωση δεν συνυποβάλλονται οι αποδείξεις δαπανών.

Φυλάσσονται όμως από τον φορολογούμενο και παραδίδονται εφόσον ζητηθούν για έλεγχο.

Τι φόρο θα καταβάλλουν οι αξιωματικοί και το κατώτερο πλήρωμα του εμπορικού ναυτικού:

Ο φόρος στις αμοιβές που αποκτούν από το ημερολογιακό έτος 2013 και επόμενα οι αξιωματικοί και το κατώτερο πλήρωμα του εμπορικού ναυτικού από την παροχή υπηρεσιών σε εμπορικά πλοία, υπολογίζεται με αναλογικό συντελεστή:

- για τους αξιωματικούς 15% (από 6%) και

- για το κατώτερο πλήρωμα 10% (από 3%).

Σημ. Οι ναυτικοί όχι με την κλίμακα των μισθωτών και συνταξιούχων.

Ο τρόπος αυτός φορολόγησης ισχύει αποκλειστικά για τα πρόσωπα αυτά και δεν τους παρέχεται η δυνατότητα να φορολογηθούν με την κλίμακα των μισθωτών και συνταξιούχων.

Μερικές χρήσιμες επισημάνσεις:

1.Υποχρεωτικά, με τη χρήση ηλεκτρονικής μεθόδου επικοινωνίας μέσω διαδικτύου:

Οι δηλώσεις φορολογίας εισοδήματος οικονομικού έτους 2014, των φυσικών προσώπων υποβάλλονται υποχρεωτικά, με τη χρήση ηλεκτρονικής μεθόδου επικοινωνίας μέσω διαδικτύου. (παραγράφος 1 του άρθρου 61 του ΚΦΕ)

2. Πως υποβάλλεται η δήλωση:

Οι δηλώσεις υποβάλλονται ηλεκτρονικά:

1ον. είτε από τους ίδιους τους φορολογούμενους με τους δικούς τους κωδικούς πρόσβασης,

2ον. είτε από εξουσιοδοτημένο Λογιστή - Φοροτεχνικό με τους προσωπικούς του κωδικούς πρόσβασης, ανεξάρτητα αν οι υπόχρεοι είναι εγγεγραμμένοι στις ηλεκτρονικές υπηρεσίες Taxisnet.

Στη 2η περίπτωση η εξουσιοδότηση πρέπει να γίνει από τον φορολογούμενο και την σύζυγο του προς το Λογιστή, με υπεύθυνη δήλωση του Ν. 1599/86 θεωρημένη για το γνήσιο της υπογραφής τους. Η εξουσιοδότηση θα αφορά την διαχείριση των εντύπων Ε1,Ε2 (όπως έχουν ενημερωθεί από τα αρχεία της ΓΓΠΣ) και το Ε3 ανεξάρτητα αν οι υπόχρεοι είναι εγγεγραμμένοι στις ηλεκτρονικές υπηρεσίες Taxis net.

3. Οι παλιοί κωδικοί:

Οι φορολογούμενοι - χρήστες του TaxisNet που τώρα κάνουν χρήση των ηλεκτρονικών υπηρεσιών με τους υφιστάμενους κωδικούς , μπορούν να υποβάλλουν κάθε είδους δήλωση.

4. Οι δηλώσεις των αποβιωσάντων:

Οι δηλώσεις όσων απεβίωσαν στο 2013 υποβάλλονται αποκλειστικά χειρόγραφα στην αρμόδια Δ.Ο.Υ. Στην περίπτωση αυτή απαιτείται ενημέρωση του τμήματος Μητρώου της Δ.Ο.Υ του αποβιώσαντος πριν από την υποβολή της δήλωσης.

5. θα υποβάλλονται ηλεκτρονικά μέσω διαδικτύου:

1ον. Οι αρχικές εμπρόθεσμες και εκπρόθεσμες δηλώσεις των φυσικών προσώπων, θα υποβάλλονται ηλεκτρονικά μέσω διαδικτύου.

2ον Οι συμπληρωματικές - τροποποιητικές δηλώσεις θα υποβάλλονται εμπρόθεσμα ή εκπρόθεσμα ηλεκτρονικά μέσω διαδικτύου μετά την παρέλευση 30 ημερών από την ημερομηνία έναρξης υποβολής των δηλώσεων.

Τα παραπάνω ισχύουν εφόσον οι αρχικές τους δηλώσεις έχουν υποβληθεί ηλεκτρονικά μέσω διαδικτύου.

3ον Οι δηλώσεις με επιφύλαξη υποβάλλονται ηλεκτρονικά μέσω διαδικτύου και οδηγούνται για έλεγχο στην αρμόδια Δ.Ο.Υ.

6. Πότε χειρόγραφα στην Εφορία:

1ον Οι δηλώσεις των αποβιωσάντων υποβάλλονται αποκλειστικά χειρόγραφα στην Φορολογική Διοίκηση. Στην περίπτωση αυτή απαιτείται ενημέρωση του τμήματος Μητρώου της Δ.Ο.Υ του αποβιώσαντος πριν από την υποβολή της δήλωσης.

2ον μόνο: σε περίπτωση που δεν υπάρχει η δυνατότητα ηλεκτρονικής υποβολής λόγω αποδεδειγμένης τεχνικής αδυναμίας που δεν μπορεί να αντιμετωπιστεί ή εφόσον κρίνεται από τον αρμόδιο Προϊστάμενο Δ.Ο.Υ. σε εξαιρετικές περιπτώσεις, ότι συντρέχει αντικειμενική και πραγματική αδυναμία υποβολής της δήλωσης με ηλεκτρονικό τρόπο.

7. Στη δήλωση αναγράφονται υποχρεωτικά όλα τα εισοδήματα

Στη δήλωση αναγράφονται υποχρεωτικά όλα τα εισοδήματα ανεξάρτητα από τον τρόπο φορολόγησής τους.

επίσης αναγράφονται και τα απαλλασσόμενα από το φόρο εισοδήματα.

Για τα αυτοτελώς ή με ειδικό τρόπο φορολογούμενα εισοδήματα αναγράφεται και ο παρακρατηθείς ή αποδοθείς κατά περίπτωση φόρος.

8. Για τους τόκους τι ισχύει φέτος ?

Οι τόκοι γράφονται φέτος στους νέους κωδικούς 657-658 του πίνακα 6, ανεξάρτητα από το ύψος του ποσού. Στις περιπτώσεις κοινών λογαριασμών στην Τράπεζα δηλώνονται αναλογικά από τους πραγματικούς δικαιούχους. Οι δικαιούχοι καθορίζονται με βάση τις πραγματικές περιστάσεις. Ο Έφορος έχει, σε κάθε περίπτωση, την διακριτική ευχέρεια να κρίνει διαφορετικά.

9.Υποχρεωτική η αναγραφή ΑΜΚΑ για τα προστατευόμενα μέλη

Είναι υποχρεωτική η αναγραφή ΑΜΚΑ για τα προστατευόμενα μέλη, με εξαίρεση τα προστατευόμενα τέκνα κατοίκων εξωτερικού και τα προστατευόμενα τέκνα αλλοδαπών υπηκόων που εργάζονται στη χώρα μας και είναι φορολογικοί κάτοικοι Ελλάδας.

10. Η αναγραφή ΑΦΜ ?

Είναι υποχρεωτική η αναγραφή ΑΦΜ για τα προστατευόμενα μέλη άνω των 18 ετών,

ενώ για τα προστατευόμενα τέκνα κάτω των 18 ετών είναι προαιρετική.

11. Πότε είναι υποχρεωτική η αναγραφή του αριθμού παροχής ρεύματος όλων των

ακινήτων ?

Στο έντυπο Ε2 (μισθώματα ακινήτων) είναι υποχρεωτική η αναγραφή του εννεαψήφιου αριθμού παροχής ρεύματος όλων των ακινήτων, εφόσον υπάρχει παροχή.

Σε περίπτωση που δεν υπάρχει μετρητής ή πρόκειται για αποθήκη ή χώρο στάθμευσης που ηλεκτροδοτείται από την κοινόχρηστη παροχή ρεύματος, η στήλη αυτή συμπληρώνεται με τον αριθμό «999999999».

12. Εργαζόμενοι που αμείβονται με «μπλοκάκι» ?

Εργαζόμενοι που αμείβονται με «μπλοκάκι» κατά τη συμπλήρωση των κωδικών 019-020 του πίνακα 2, απαιτείται η αναγραφή των ΑΦΜ των εργοδοτών και σε περίπτωση που αυτοί υπερβαίνουν τους τρεις πρέπει να αναγραφεί οπωσδήποτε ο ΑΦΜ του προσώπου από το οποίο προέρχεται τουλάχιστον το 75% των ακαθάριστων εσόδων.

13. Όταν συμπληρώνονται εισοδήματα από μισθωτές υπηρεσίες (Πίνακας 4Α), πρέπει να καταχωρίζονται οι Α.Φ.Μ. εργοδοτών - ασφαλιστικών φορέων με τα αντίστοιχα ποσά, βάσει των βεβαιώσεων αποδοχών.

14. Όταν συμπληρώνονται οι κωδικοί 507-508, στον πίνακα 4Δ απαιτείται η αναγραφή του ΑΦΜ φορέα/εργοδότη με το αντίστοιχο ποσό.

15. Όταν δεν έχουν προσυμπληρωθεί εισοδήματα?

Για τους κωδικούς 657-658, 659-660 και 781-782, του πίνακα 6, εμφανίζεται πίνακας στον οποίο αναλύονται τα συνολικά δηλωθέντα εισοδήματα ανάλογα με την προέλευσή τους εφόσον δεν έχουν συμπληρωθεί ήδη από την Φορολογική Διοίκηση.

16. Επιστροφή φόρου:

Για όσους υποβάλλουν πρώτη φορά δήλωση φορολογίας εισοδήματος ηλεκτρονικά, θα τους ζητείται η συμπλήρωση του έτους γέννησης και εφόσον το αποτέλεσμα της εκκαθάρισης είναι πιστωτικό η επιστροφή του φόρου γίνεται από άτοκο μεταβατικό λογαριασμό με βάση τον ΑΦΜ.

17. Ανεξάρτητα από τον χρόνο υποβολής της δήλωσης:

Οι φόροι θα καταβληθούν σε τρεις ίσες διμηνιαίες δόσεις:

- Η πρώτη δόση μέχρι 31 Ιουλίου.

- η δεύτερη μέχρι 30 Οκτωβρίου και

- η τρίτη μέχρι 31 Δεκεμβρίου.

- Σε περίπτωση εφάπαξ εξόφλησης προβλέπεται έκπτωση 1,5%.

18. θα εκδίδεται αυτόματα το εκκαθαριστικό:

Με την υποβολή της φορολογικής δήλωσης, θα εκδίδεται αυτόματα το εκκαθαριστικό σημείωμα στο οποίο θα περιλαμβάνεται και η Ταυτότητα Οφειλής με το συνολικό ποσό φόρου που θα πρέπει να πληρώσουν οι φορολογούμενοι στις τράπεζες ή στα ΕΛΤΑ.

19.Το εκκαθαριστικό των φετινών φορολογικών δηλώσεων, ενσωματώνει τέσσερις φόρους:

1. Τον φόρο εισοδήματος.

2. Την εισφορά αλληλεγγύης

3. Το τέλος επιτηδεύματος των 500 ευρώ ή 650 ευρώ που πληρώνουν οι εργαζόμενοι που αμείβονται με «μπλοκάκι» και

4. Τον φόρο πολυτελούς διαβίωσης για όσους είχαν το 2013 στην κατοχή τους αυτοκίνητα 1.929 κυβικών εκατοστών και άνω, πισίνες και αεροσκάφη.

Πηγή:www.capital.gr